医療費の負担が高額になったときに活用できる公的な制度の一つが「医療費控除」です。

制度のしくみや対象になる費用、申告方法、いくら戻ってくるかを計算する方法について解説します。

記事の目次

医療費控除とは

医療費控除は、高額療養費や生命保険からの給付を受けても、自己負担した医療費の金額が1年間で一定額を超えたときに、その年の税の一部を軽減できる所得税の制度です。

医療費控除の対象になる医療費は?

医療費控除の対象になる医療費は、診療・治療・出産などに関わるもので、「その病状などに応じて一般的に支出される水準を著しく超えない部分の金額」とされています。

基本的には公的保険がきく医療費が中心ですが、自費診療など公的保険がきかない医療の一部にも、医療費控除の対象になるものがあります。

個別の治療ケースによって医療費控除の対象有無の判断が異なる場合もありますが、一般的に医療費控除の対象になるものとならないものをまとめてみましょう。

病気やケガをしたときの治療費

病気やケガの治療費として通常必要な費用は、医療費控除の対象になります。

治療を受けたとき

| 対象になるもの |

|

|---|---|

| 対象にならないもの |

|

歯の治療費

歯科治療のうち、通常治療のために必要な費用は、医療費控除の対象です。

歯科治療を受けたとき

| 対象になるもの |

|

|---|---|

| 対象にならないもの |

|

治療のための薬代

病気やケガの治療のために、通常必要な薬にかかる費用も、処方薬か市販薬かに関わらず医療費控除の対象になります。

薬の処方を受けた・買ったとき

| 対象になるもの |

※薬局やドラッグストアなどで購入する市販薬のうち、一定のものは医療費控除か、市販薬向けの医療費控除の特例(セルフメディケーション税制)のどちらかを利用することができます。 |

|---|---|

| 対象にならないもの |

|

通院のための交通費

病気やケガの治療のために通院した際には、その交通費のうち一般的に必要とされる公共交通機関などにかかったものは、医療費控除の対象になります。

通院したとき

| 対象になるもの |

|

|---|---|

| 対象にならないもの |

|

健康診断・人間ドックなど検査費用

健康診断や人間ドックなどで、予防のために受ける検査は医療費控除の対象になりませんが、治療上必要な場合や、治療が必要な病気が見つかった場合などは対象になります。

健康診断・人間ドック・検査を受けたとき

| 対象になるもの |

|

|---|---|

| 対象にならないもの |

|

妊娠・出産にかかる費用

妊娠・出産に伴う一般的な費用のうち、検診・検査費用や通院費用などは、医療費控除の対象になります。

出産したとき

| 対象になるもの |

|

|---|---|

| 対象にならないもの |

|

妊娠しようとするとき、妊娠したとき

| 対象になるもの |

|

|---|---|

| 対象にならないもの |

|

家族の医療費もまとめられる

これら、医療費控除の対象になる医療費には、所得税を納税する本人のほか、生計が同じ家族にかかった医療費も含めることができます。

専業主婦(専業主夫)や子どもなど扶養されている家族にかかった医療費があれば、その分も納税する人の医療費控除の計算上で合算できます。

医療費控除の計算方法は?

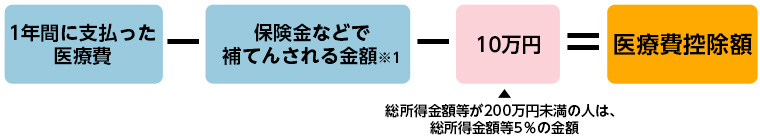

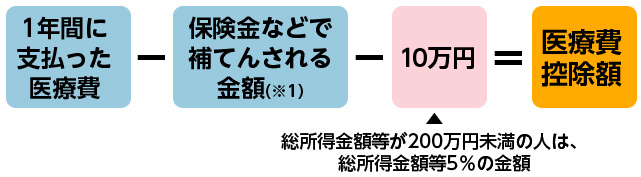

医療費控除の金額は、1月1日から12月31日までの間に支払った医療費のうち、次の式で計算した金額です。

医療費控除額の計算式

※1 保険金などで補てんされる金額

算出した金額のうち10万円、または総所得金額の5%の金額(総所得金額が200万円未満の場合)を超える金額を、医療費控除として所得税の計算上で課税される所得から差し引くことができます。

生命保険金、高額療養費などは差し引く

医療費控除額には、生命保険から受け取る保険金や給付金、健康保険制度から受け取る高額療養費や出産育児一時金などは含まれません。

これらの金額は「保険金などで補てんされる金額」として、医療費控除額を計算するときに、年間の医療費から差し引きます。

なお、所定の市販薬が医療費控除の対象となる「セルフメディケーション税制」を利用する際には、計算式が異なります。

医療費控除でいくら軽減される?

医療費控除を利用すると、いくらくらい税が軽減されるのでしょうか。

一例として、1年間に医療費の窓口負担が25万円かかり、保険金などで5万円補てんされたケースで試算してみましょう。

この例では、支払った医療費の合計額(25万円)から保険金などで補てんされる金額(5万円)を差し引いた、実質的な負担額は20万円です。

ここから10万円(その年の総所得金額等が200万円未満の人は、総所得金額等の5%)を引いた金額(10万円)が、その年に医療費控除を適用できる金額です。

この例では、医療費控除額10万円に所得税率をかけた金額が、医療費控除によって軽減される所得税額の目安になります。

所得税率は所得の大きさに応じて5~45%の間で決まりますので、実際に税額がいくら軽減されるのかは、その年の所得やその人が使える控除の種類や数によって異なります

医療費控除の申告方法(確定申告)

医療費控除を受けるためには、確定申告が必要です。

年末調整では適用できませんので、会社員や公務員などの人が医療費控除を適用するには、自分で確定申告する必要があります。

年末調整を受けて源泉徴収票を勤務先から受け取った場合でも、改めて確定申告できます。

医療費控除の申告は、大きく次の流れで行います。

医療費控除の種類を選ぶ

医療費控除には、通常の医療費控除と、特例である「セルフメディケーション税制」の2種類があります。

併用はできないので、1年間にかかった医療費の種類などに応じてどちらかひとつを選びます。

申告書を作成する

確定申告書を作成します。医療費控除以外の所得や控除もまとめて記載します。

医療費控除を受けるためには「医療費控除の明細書」の添付も必要です。

税務署や国税庁のホームページから入手し、1月1日から12月31日までにかかった医療費の内容(医療機関名、診療や医薬品購入といった医療費の種類、支払った金額など)を記入します。

通常の医療費控除と、市販薬向けのセルフメディケーション税制では書式が異なりますので注意しましょう。

「医療費控除の明細書」は、医療機関から受け取る領収書などをもとに自分で記入する以外に、表計算ソフトで入力・集計できる「医療費集計フォーム」を利用する方法や、加入している健康保険制度から定期的に届く医療費通知「医療費のお知らせ」を添付書類として利用する方法もあります。

または、個人情報を管理する「マイナポータル」を経由して医療費情報を取得し、国税庁のサイト「確定申告書等作成コーナー」や電子申告システム「e-Tax」へ自動入力する方法もあります。

この場合、医療費の総額や医療費控除の金額なども自動計算できます

申告手続きをする・払い戻しを受ける

医療費控除の金額が計算できたら、給与などほかの所得と合わせて確定申告書に記入し、税務署に提出します。

会社員など年末調整ですでに所得税を納税済の場合には、医療費控除を反映した確定申告をすることで納めるべき税額が少なくなり、税の一部が戻ってくることがあります。

確定申告書には、税の払い戻しを受ける振込先口座を記入する欄があります。

そこで指定した銀行口座に、還付金が振り込まれます。

1年間の医療費が高額なときには、医療費控除を活用

1年間に医療費の自己負担が高額になったときには、医療費控除を利用できます。

自分の医療費だけでなく家族の医療費や市販薬なども対象になりますので、まとめてみると税が軽減されるかもしれません。

※2025年1月現在の情報をもとに執筆しています。情報は更新されている場合がありますので、最新の情報や詳細は最寄りの税務署窓口にご確認ください。

※1 出典:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

※2 出典:国税庁「No.1122 医療費控除の対象となる医療費」

-

執筆者プロフィール

マネーステップオフィス株式会社代表取締役

CFP(R)認定者、金融知力インストラクター、健康経営エキスパートアドバイザーマネーに関する相談、セミナー講師や雑誌取材、執筆を中心に活動。保険、ライフプラン、節約、資産運用などを専門としている。2014年度、日本FP協会でくらしとお金の相談窓口であるFP広報センターにて相談員を務める。