年末になると、会社の年末調整などで保険料控除の書類を提出することがあるでしょう。

年末調整や確定申告で申告する保険料控除とは、どのようなものなのでしょうか?しくみと手続き方法を解説します。

記事の目次

保険料控除とは?

保険料控除とは、所得税や住民税の計算上で軽減を受けられる税制上のしくみです。

その年に払い込んだ生命保険や地震保険などの保険料額に応じて、課税の対象になる所得の一部を「控除」することで、税の負担が軽減されます。

保険料控除には4種類ある

保険料控除には現在、4種類あります。

生命保険料控除

生命保険の保険料を払い込んだ場合に、その年の所得から一定額を控除できるしくみです。

生命保険料控除の対象になる生命保険は大きく分けて3つあります。

①一般の生命保険料、②介護医療保険料、③個人年金保険料で、それぞれについて、払い込んだ保険料の額に応じて控除を受けられます。

3種類合計で、年間の所得から、原則、所得税では最大12万円、住民税では最大7万円を控除することができます。

地震保険料控除

地震保険の保険料を払い込んだ場合に、その年の所得から一定額を控除できるしくみです。

年間の所得から、原則、所得税では最大5万円、住民税では最大2.5万円を控除することができます。

社会保険料控除

社会保険料を支払った、または給与天引きなどで納めた場合に、その年の所得から払い込んだ保険料の全額を所得から控除できるしくみです。

健康保険料、国民健康保険料、国民年金保険料、厚生年金保険料などが対象になります。

小規模企業共済等掛金控除

所定の共済契約の掛金を払い込んだ場合に、その年の所得から払い込んだ掛金の全額を所得から控除できるしくみです。

企業型確定拠出年金やiDeCo(個人型確定拠出年金)などの掛金が対象です。

保険料控除の手続き方法

これらの保険料控除を受けるには、年末調整や確定申告で申告が必要です。

働き方(年末調整の有無)によって、申告方法が異なります。

会社員・公務員は年末調整で手続き

会社員や公務員などで、勤務先で年末調整を受ける場合には、保険料控除は基本的に年末調整で申告できます。

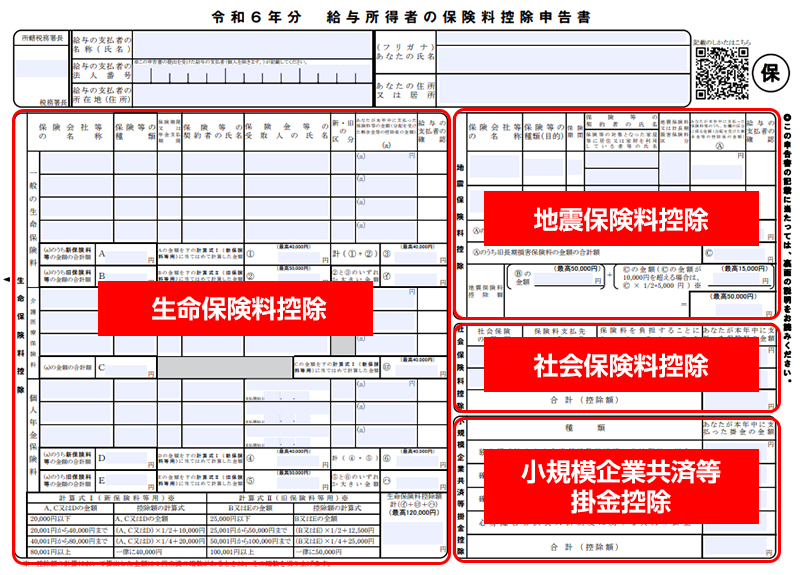

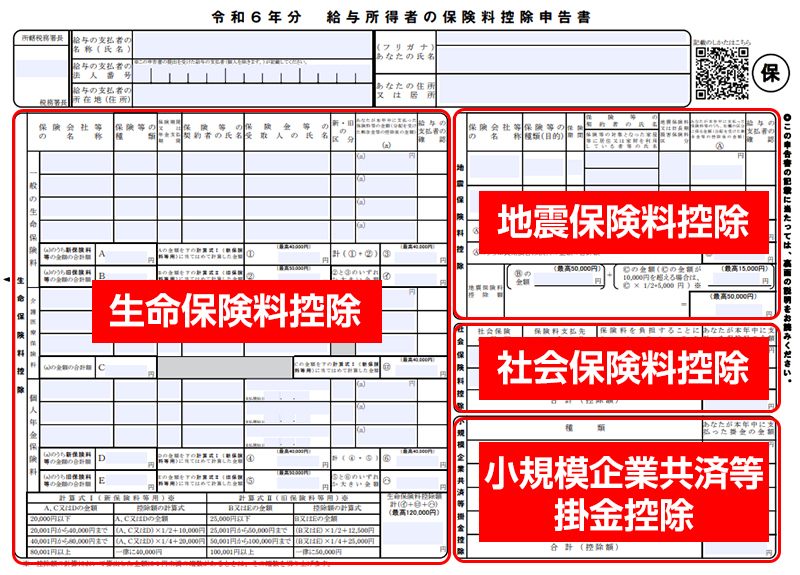

年末近くになると勤務先で「給与所得者の保険料控除申告書」という書類が配られます。

4種類の保険料控除の記入欄がありますので、該当する欄を記入して提出します。

給与所得者の保険料控除申告書

また、生命保険料控除、地震保険料控除については、控除額を確認できる「控除証明書」の添付が必要です。

年末調整の時期が近づくと、毎年、契約先の保険会社から圧着式のハガキなどで送られてきます。原本を「給与所得者の保険料控除申告書」に添付して、勤務先に提出します。

社会保険料控除、小規模企業共済については、会社員・公務員などの場合は自分で申告書に記入しなくても、勤務先が精算してくれる場合があります。

自営業・フリーランスは確定申告で手続き

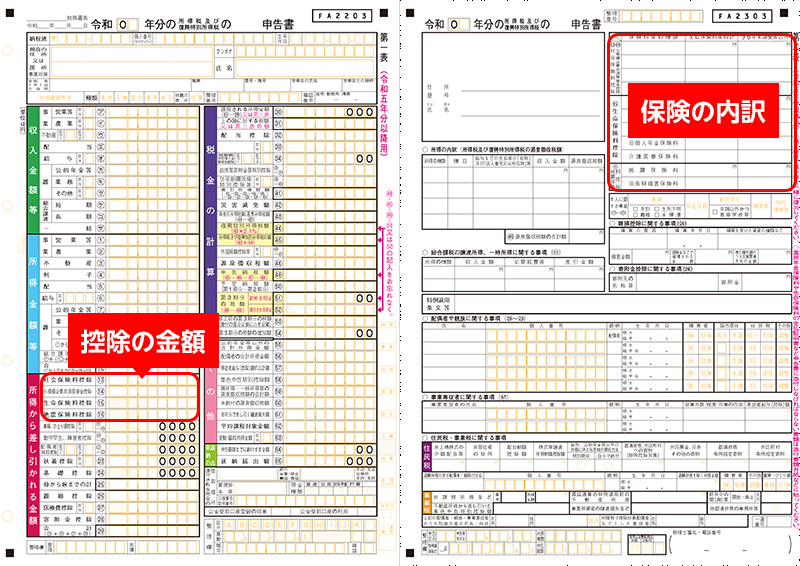

自営業やフリーランスなどで、確定申告をする場合には、確定申告書に保険料控除を適用する旨を記入します。

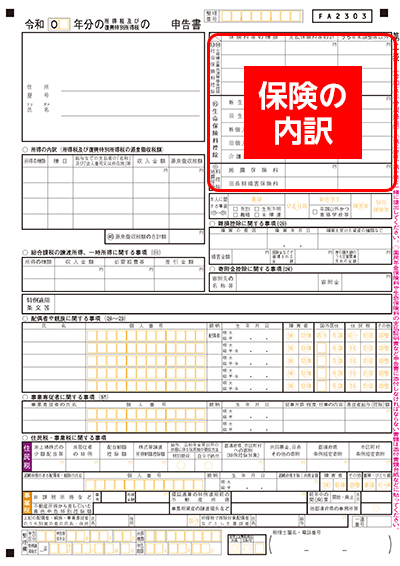

確定申告書の第一表には各保険料控除の金額を記入する欄があります。また、第二表に、1年間に支払った保険料の種類や金額を記入します。

■申告書第一表・第二表【令和5年分以降用】

申告の際には、各保険料控除を適用できることを確認できる証明書を添付します。

生命保険料控除、地震保険料控除については保険会社から送られてくる「保険料控除証明書」を添付します。

社会保険料控除、小規模企業共済は、加入先の団体から送られてくる控除証明書を添付します。いずれも、原本の提出が必要です。

なお、確定申告の電子申告システム「e-Tax」などを利用する場合には、加入先の団体や保険会社などであらかじめ登録手続きをしておくと、控除証明書の情報をデータで取得して、申告書に自動入力することができます。

利用には、マイナンバーの情報を管理する「マイナポータル」での連携手続きが必要です。

家族の保険料も保険料控除にまとめられる

保険料控除は、本人名義の生命保険や地震保険などに限らず、家族の保険料をまとめられる場合があります。

配偶者や子どもなどの家族の保険料を負担した場合には、納税する人の保険料控除として、まとめて申告できます。保険料を負担したことがわかれば、生命保険などの名義は家族であってもかまいません。

たとえば、妻名義の保険の保険料を夫が支払っていれば、夫の所得税の生命保険料控除に、妻名義の保険料を合算できます。

申告時には、家族の分の保険料控除証明書も添付するようにしましょう。

申告を忘れても過去の分も申告できる

保険料控除の申告は、基本的にその年に払い込んだ保険料について、その年の所得税の申告時に行います。

年末調整の際に保険料控除の記入や保険料控除証明書の添付を忘れたり、提出が間に合わなかったりした場合には、翌年2月からの確定申告期間中に確定申告をすれば、保険料控除を反映した税額に精算できます。

年末調整で納め過ぎた税額がある場合には、還付金が戻ってきます(還付申告)。

また、過去の年分の保険料控除を申告していなかった場合には、5年間まで還付申告をすることができます。

保険料控除で税負担が軽減できる

保険料控除は、課税対象となる所得額を軽減できるため、税の負担が抑えられるしくみです。

適用するには、基本的に年末調整や確定申告による申告が必要です。生命保険や地震保険に契約した際などには、忘れずに申告するようにしましょう。

※この記事は2024年12月時点の税制、法令に基づいて執筆しています。記載された情報は随時見直しておりますが、最新ではないことがあります。

※一般の方に理解しやすいよう、税制等に関する表記を一部簡略化している箇所があります。正式名称や個別のケースに関わる厳密な数値については、専門機関等でご確認ください。

※1 出典:国税庁「No.1140 生命保険料控除」

※2 出典:国税庁「No.1145 地震保険料控除」

※3 出典:国税庁「No.1130 社会保険料控除」

※4 出典:国税庁「No.1135 小規模企業共済等掛金控除」

※5 出典:国税庁「マイナポータル連携特設ページ(マイナンバーカードを活用した給与所得の源泉徴収票や、控除証明書等のデータの自動入力)」

-

執筆者プロフィール

マネーステップオフィス株式会社代表取締役

CFP(R)認定者、金融知力インストラクター、健康経営エキスパートアドバイザーマネーに関する相談、セミナー講師や雑誌取材、執筆を中心に活動。保険、ライフプラン、節約、資産運用などを専門としている。2014年度、日本FP協会でくらしとお金の相談窓口であるFP広報センターにて相談員を務める。